|

|

马上注册,结交更多好友,享用更多功能,让你轻松玩转社区。

您需要 登录 才可以下载或查看,没有账号?注册

×

作者:微信文章

本报告摘自:《开源证券_煤炭行业周报_中美互降关税提振下游需求,否极泰来重视煤炭配置_20250518》

1

中美互降关税提振下游需求,否极泰来重视煤炭配置

本周要闻回顾:中美互降关税提振下游需求,否极泰来重视煤炭配置

(1)动力煤方面:从价格端来看,本周动力煤港口价格小跌,截至5月16日,秦港Q5500动力煤平仓价为614元/吨,环比下跌16元/吨,跌幅2.54%;截至5月16日,CCTD动力煤现货价(Q5500)为629元/吨,环比下跌14元/吨,跌幅2.18%。从供给端来看,国内生产方面,截至5月11日,晋陕蒙三省442家煤矿开工率81.3%,环比上涨0.2个百分点,当前晋陕蒙开工率与2024年同期水平相近;进口方面,截至5月16日,进口印尼3800大卡华南到岸价为436元/吨,较同品种内贸煤价格优势为-28元/吨,进口澳洲5500大卡华南到岸价为666元/吨,较同品种内贸煤价格优势为-12元/吨,随着内贸煤价格延续下跌,当前内贸煤与进口煤价格倒挂进一步加深,5月以来内外价差持续倒挂,进口煤量或延续减少趋势。从库存端来看,截至5月16日,环渤海港库存3253.3万吨,环比下跌51.8万吨,跌幅1.57%,当前港口库存仍处于近年来同期高位,较2024年同期水平高800万吨。从需求端来看,截至5月15日,沿海八省电厂日耗合计180.5万吨,环比上涨7.1万吨,涨幅4.09%,甲醇开工率83.7%,环比下跌0.5pct,尿素开工率86.4%,环比下跌0.95pct,水泥开工率48.25%,环比上涨4.12pct,伴随迎峰度夏电煤需求旺季临近,有望带动港口库存去库并支撑动力煤价格。(2)炼焦煤方面:从价格端来看,截至5月16日,京唐港主焦煤报价1320元/吨,环比持平。从需求端来看,截至5月16日,国内主要钢厂日均铁水产量244.7万吨,周环比下跌1万吨,跌幅0.41%,国内主要钢厂盈利率59.29%,周环比+0.41pct,下游开工仍具韧性,本周中美双方发布《中美日内瓦经贸会谈联合声明》,双方互相取消及暂缓关税并双方各自保留10%的关税,有利于提振下游钢铁出口需求,但考虑到铁水产量已经回升至高位,进一步上升空间有限,加之钢材消费淡季即将到来,在第二轮焦炭提涨尚未落地的情况下,本周河北、天津地区部分钢厂开启了焦炭首轮提降,对湿熄焦炭下调50元/吨、干熄焦炭下调55元/吨,预计短期内焦煤市场仍以稳为主。从政策端来看,本周中共中央办公厅、国务院办公厅印发《关于持续推进城市更新行动的意见》,提出多项城市更新目标,到2030年城市更新行动实施取得重要进展,城市更新体制机制不断完善,城市开发建设方式转型初见成效等,城市更新按下加速键有望进一步刺激煤焦钢需求。

投资逻辑:煤炭黄金时代2.0,煤炭核心价值资产有望再起

煤炭股稳健红利投资逻辑:当前国内经济运行偏弱,海外面临特朗普上台之后关税政策打压,美国处于降息周期且国内利率也进入下行通道,煤炭稳健红利仍可配置,此外保险资金已在24年11月底完成考核,当前已开始新的布局期,煤炭等红利板块且国资背景风险小,或成为险资布局的首选方向。煤炭股周期弹性投资逻辑:3月两会召开之后,无论动力煤还是炼焦煤价格均处于低位,随着供需基本面的持续改善,两类煤种有望企稳反弹,其中动力煤存在区间内弹性而炼焦煤是完全弹性;当前宏观政策已表现力度很大,市场更期待政策落地后反映在需求上的真实效果,2025年“两会”之后,政策方案落实以及开春施工季的来临,煤炭的需求和价格均有望体现出向上趋势,煤炭股周期属性将显现。煤炭板块有望迎来重新布局的起点:一是宏观政策利多和资本市场支持力度。2024年9月24日以来,高层持续出台稳增长政策,降准降息,且加大房地产的支持政策,力度和密集程度高于以往,且强化对资本市场的重视和政策支持;二是高分红且多分红已成趋势。2024年以来多家上市煤企公告中期分红方案(兖矿能源/陕西煤业/电投能源/冀中能源/上海能源/中煤能源/辽宁能源),凸显2024年市值管理改革对央国企分红政策的促进作用;煤炭板块作为国资重地,积极响应政策号召,且有从央企向地方国企推开之势,未来分红比例及频次均有望持续提升,煤炭板块高分红高股息投资价值更加凸显。三是产业资本入局预示行情底部来临。2024年下半年来,广汇能源、兖矿能源、平煤股份、淮北矿业等相继披露股东增持和上市公司回购方案,或预示产业资本认可当前为板块价值底部,且增持成本显著低于一级市场购买或二级资产注入,复盘历史股东增持后市场表现,后续股价上行概率或明显提高。四主线精选煤炭个股将受益:主线一,红利逻辑:【中国神华、陕西煤业、中煤能源(分红潜力)】;主线二,周期逻辑:【平煤股份、淮北矿业】;主线三,多元化铝弹性:【神火股份、电投能源】;主线四,成长逻辑:【广汇能源、新集能源】。

2

煤市关键指标速览

3

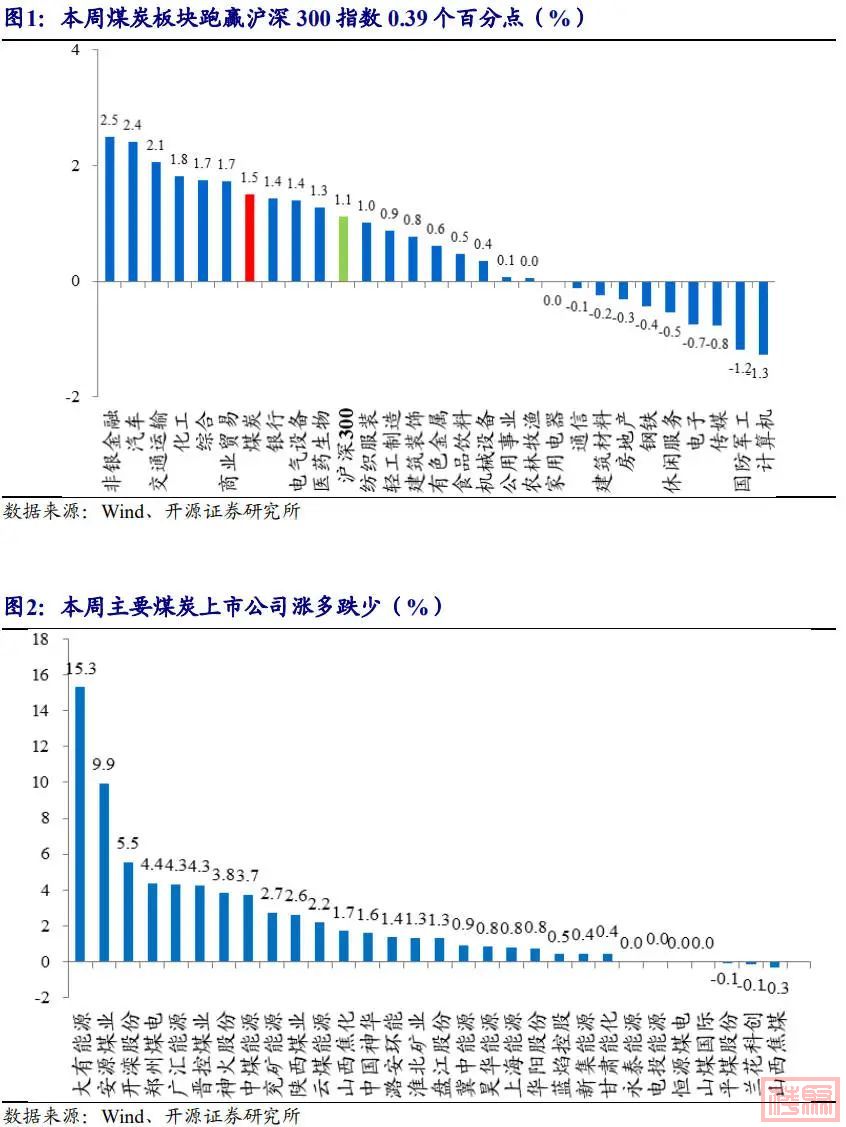

煤炭板块回顾:本周小涨1.51%,跑赢沪深300指数0.39个百分点

行情:本周小涨1.51%,跑赢沪深300指数0.39个百分点

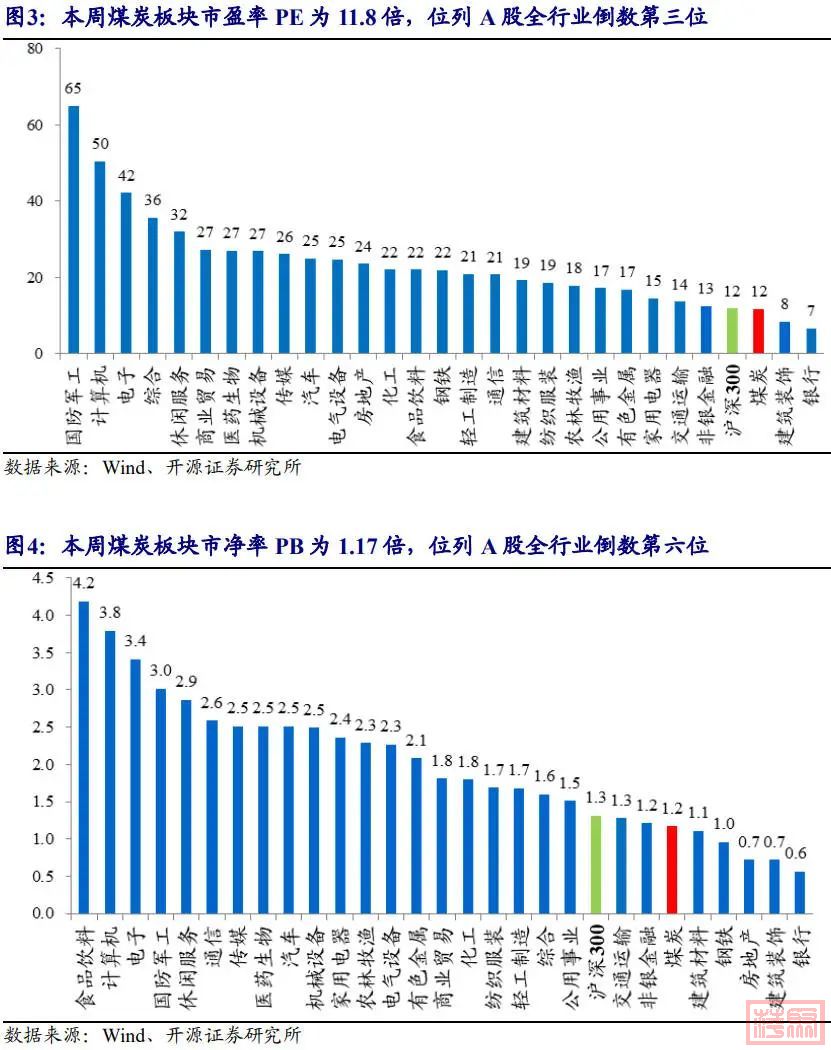

本周煤炭指数小涨1.51%,沪深300指数小涨1.12%,煤炭指数跑赢沪深300指数0.39个百分点。主要煤炭上市公司涨多跌少,涨幅前三名公司为:大有能源(+15.32%)、安源煤业(+9.94%)、开滦股份(+5.54%);跌幅前三名公司为:山西焦煤(-0.31%)、兰花科创(-0.15%)、平煤股份(-0.12%)。

估值表现:本周PE为11.8,PB为1.17

截至2025年5月16日,根据PE(TTM)剔除异常值(负值)后,煤炭板块平均市盈率PE为11.8倍,位列A股全行业倒数第三位;市净率PB为1.17倍,位列A股全行业倒数第六位。

4

动力煤产业链:港口价格小跌,环渤海港库存小跌

国内动力煤价格:港口价格小跌,晋陕蒙产地价格小跌

港口价格小跌。截至5月16日,秦港Q5500动力煤平仓价为614元/吨,环比下跌16元/吨,跌幅2.54%。截至5月16日,广州港神木块库提价为864元/吨,环比下跌31元/吨,跌幅3.42%。截至5月16日,CCTD动力煤现货价(Q5500)为629元/吨,环比下跌14元/吨,跌幅2.18%。

产地价格小跌。截至5月16日,鄂尔多斯Q6000坑口报价530元/吨,环比下跌20元/吨,跌幅3.64%;陕西榆林Q5500坑口报价445元/吨,环比下跌20元/吨,跌幅4.3%;山西大同Q5600坑口报价455元/吨,环比下跌15元/吨,跌幅3.19%。

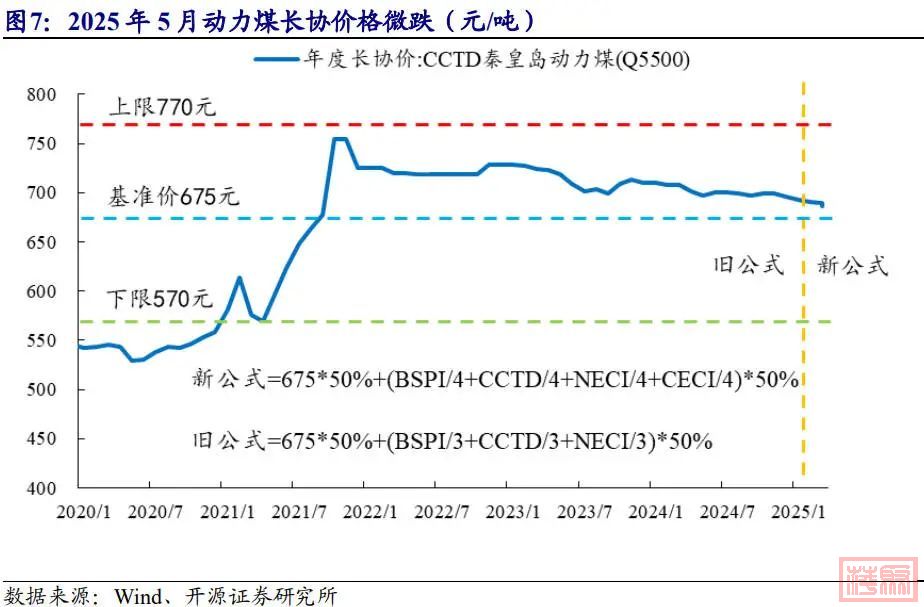

年度长协价格:5月价格环比微跌

2025年5月动力煤长协价格微跌。截至2025年5月,CCTD秦港动力煤Q5500年度长协价格675元/吨,环比下跌4元/吨,跌幅0.59%。

BSPI价格指数微跌,CCTD价格指数微跌,NCEI价格指数微跌,CECI价格指数微跌。截至5月14日,环渤海动力煤价格指数(BSPI)价格671元/吨,环比下跌2元/吨,跌幅0.3%;截至5月16日,CCTD秦港动力煤Q5500价格668元/吨,环比下跌3元/吨,跌幅0.45%;截至5月16日,NCEI下水动力煤指数661元/吨,环比下跌4元/吨,跌幅0.6%;截至5月15日,CECI中国沿海电煤采购价格指数663元/吨,环比-5元/吨,跌幅0.75%。

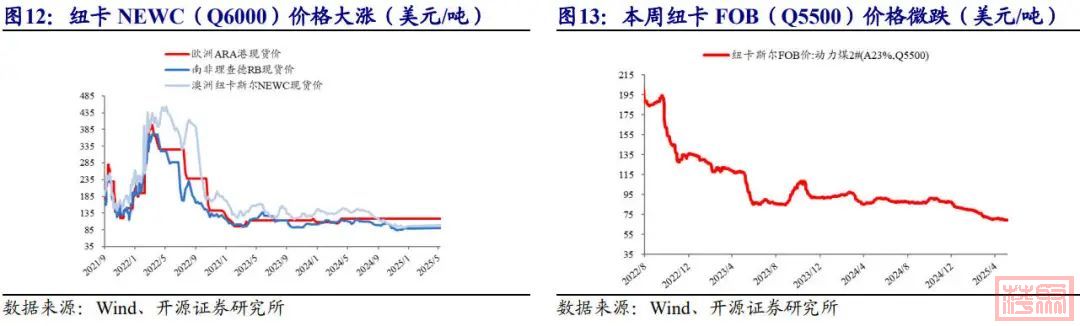

国际动力煤价格:纽卡斯尔NEWC(Q6000)价格大涨,纽卡斯尔FOB(Q5500)价格微跌

纽卡斯尔NEWC(Q6000)价格大涨。截至5月9日,欧洲ARA港报价119.25美元/吨,环比持平;理查德RB报价90.7美元/吨,环比上涨1.4美元/吨,涨幅1.57%;纽卡斯尔NEWC(Q6000)报价99.6美元/吨,环比上涨4.5美元/吨,涨幅4.73%。

纽卡斯尔FOB(Q5500)微跌。截至5月15日,纽卡斯尔2#动力煤FOB报价69.25美元/吨,环比下跌1美元/吨,跌幅0.72%。

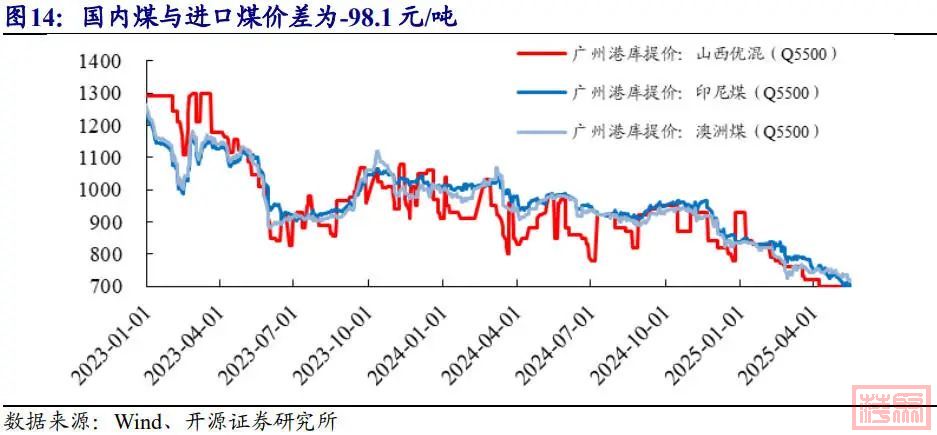

进口动力煤没有价格优势。截至5月16日,广州港澳煤Q5500到岸价717.9元/吨,环比下跌16.9元/吨,跌幅2.3%;广州港印尼煤Q5500到价698.3元/吨,环比下跌12.2元/吨,跌幅1.72%;广州港山西煤Q5500到价610元/吨,环比下跌60元/吨,跌幅8.96%,国内动力煤与国外价差(国内-进口)-98.1元/吨。

海外油气价格:布油现货价小涨,天然气收盘价小涨

布油现货价小涨,天然气收盘价小涨。截至5月16日,布油现货价为65.18美元/桶,环比上涨1.38美元/桶,涨幅2.16%。截至5月16日,IPE天然气收盘价为84.02便士/色姆,环比上涨1.38便士/色姆,涨幅1.67%。

煤矿生产:本周煤矿开工率微跌

煤矿开工率微涨。截至5月11日,晋陕蒙三省442家煤矿开工率81.3%,环比上涨0.2个百分点;其中山西省煤矿开工率70.9%,环比上涨0.1个百分点;内蒙古煤矿开工率87.5%,环比下跌0.05个百分点;陕西省煤矿开工率90.1%,环比上涨0.7个百分点。

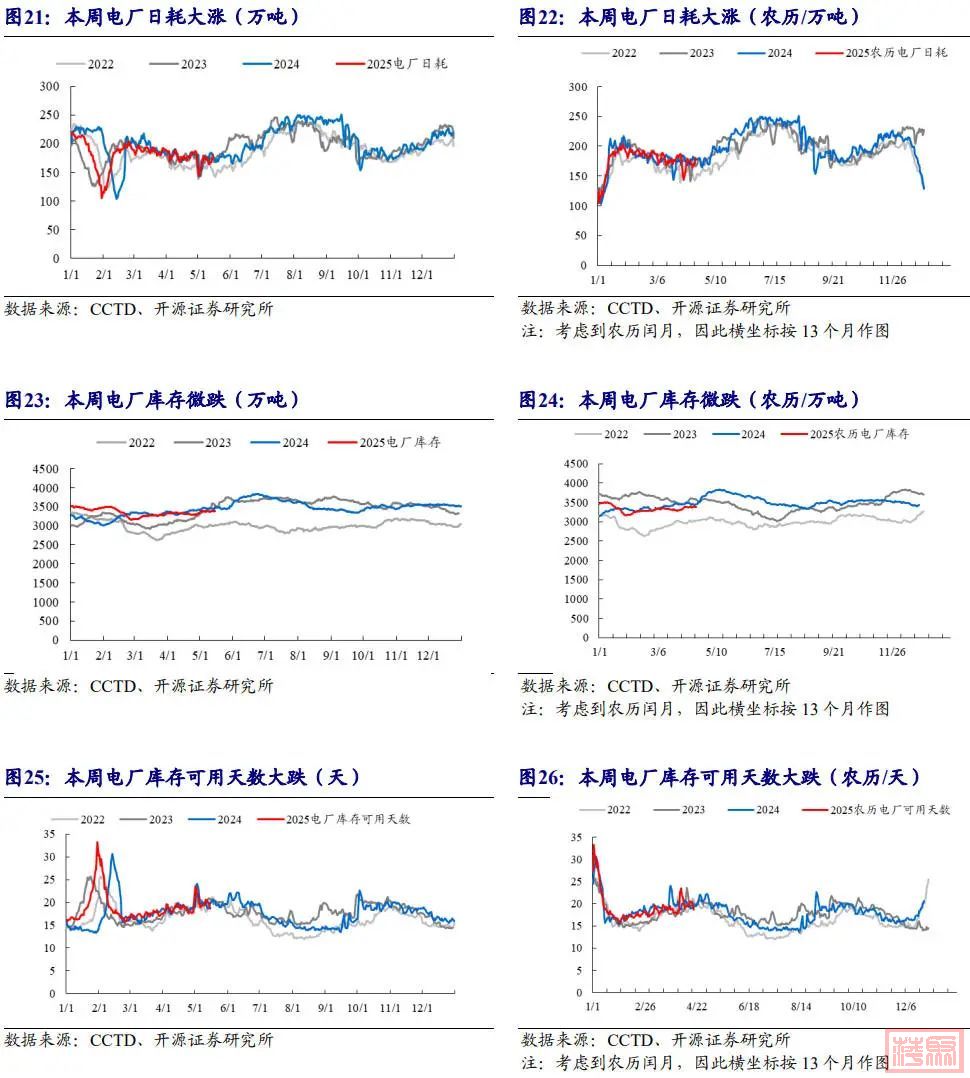

沿海八省电厂日耗:本周电厂日耗大涨,库存微跌,可用天数大跌

电厂日耗大涨。截至5月15日,沿海八省电厂日耗合计180.5万吨,环比上涨7.1万吨,涨幅4.09%。

电厂库存微跌。截至5月15日,沿海八省电厂库存合计3381.6万吨,环比下跌2.6万吨,跌幅0.08%。

电厂库存可用天数大跌。截至5月15日,沿海八省电厂库存可用天数18.7天,环比下跌0.8天,跌幅4.1%。

水库变化:三峡水库水位微跌,三峡水库出库流量大涨

三峡水库水位微跌。截至5月17日,三峡水库水位156.81米,环比下跌0.94米,跌幅0.6%,同比上涨2.85米,涨幅1.85%。截至5月17日,三峡水库出库流量13100立方米/秒,环比上涨4180立方米/秒,涨幅46.7%,同比下跌5000立方米/秒,跌幅27.62%。

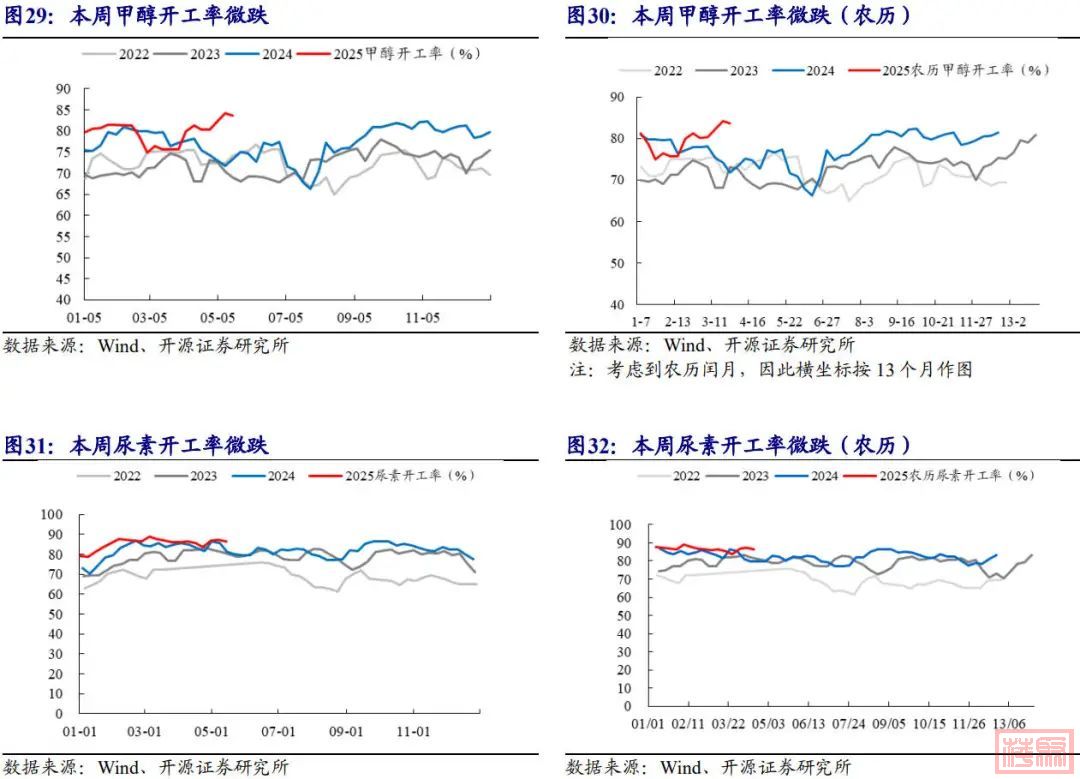

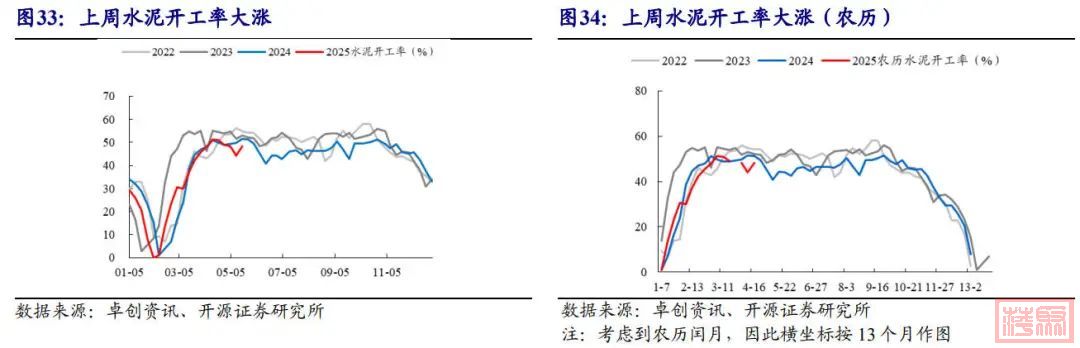

非电煤下游开工率:甲醇开工率微跌,尿素开工率微跌,水泥开工率大涨

甲醇开工率微跌。截至5月15日,国内甲醇开工率83.7%,环比下跌0.5pct。

尿素开工率微跌。截至5月14日,国内尿素开工率86.4%,环比下跌0.95pct。

水泥开工率大涨。截至5月15日,国内水泥开工率48.25%,环比上涨4.12pct。

动力煤库存:本周环渤海港库存小跌

环渤海港库存小跌,长江口库存微跌,广州港库存小涨。截至5月16日,环渤海港库存3253.3万吨,环比下跌51.8万吨,跌幅1.57%;截至5月16日,长江口库存763万吨,环比下跌4万吨,跌幅0.52%;截至5月16日,广州港库存281万吨,环比上涨5万吨,涨幅1.89%。

港口调入调出量:环渤海港煤炭净调出

环渤海港口净调出。本周环渤海港煤炭调入量合计1229.8万吨,环比下跌199.8吨,跌幅13.98%;环渤海港煤炭调出量1272.5万吨,环比上涨51.7万吨,涨幅4.23%;本周环渤海港煤炭净调出量42.7万吨。

环渤海港锚地船舶数增加。截至5月16日,环渤海港锚地船舶量56艘,环比增加16艘。

环渤海港预到船舶数增加。截至5月16日,环渤海港预到船舶数量37艘,环比增加12艘。

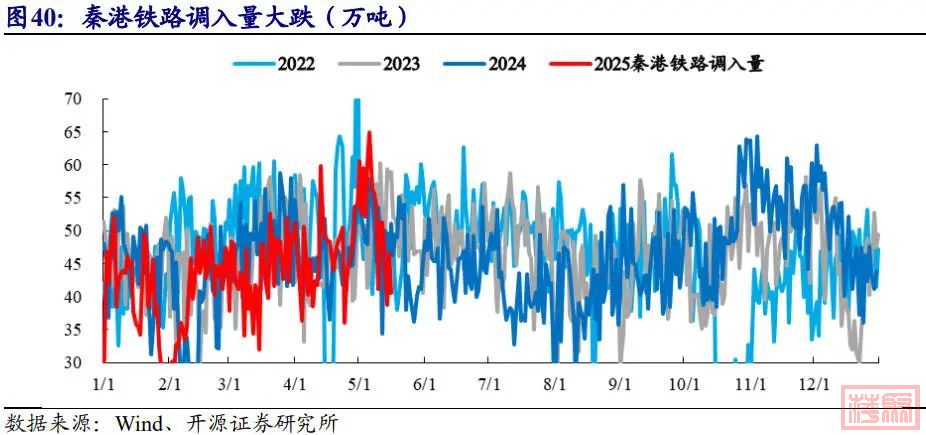

秦港铁路调入量大跌。截至5月16日,本周秦皇岛港铁路调入量40.5万吨,环比下跌12.9万吨,跌幅24.16%。

国内海运费价格变动:秦皇岛-广州海运费微跌

秦皇岛-广州海运费微跌。截至5月16日,秦皇岛-广州运费39.4元/吨,环比下跌0.3元/吨,跌幅0.76%;秦皇岛-上海运费24.1元/吨,环比上涨2.5元/吨,涨幅11.57%

5

煤焦钢产业链:港口焦煤价格持平,日均铁水产量微跌

国内炼焦煤价格:本周港口价格持平,古交肥煤产地价格小跌,期货价格大跌

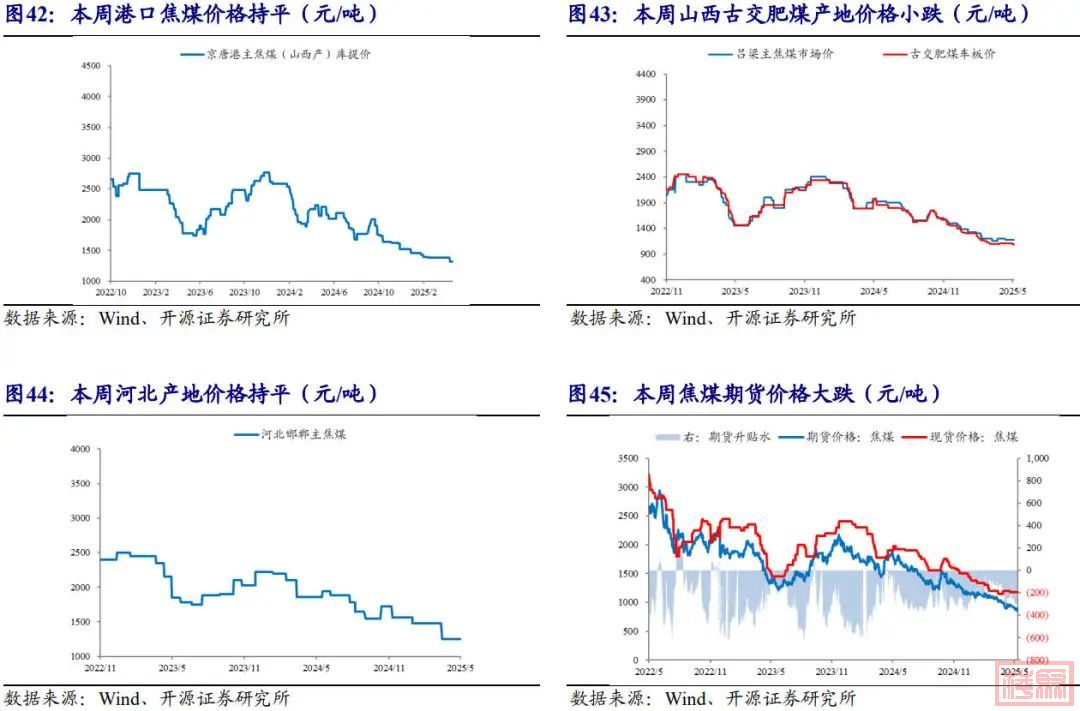

港口价格持平。截至5月16日,京唐港主焦煤报价1320元/吨,环比持平。

古交肥煤价格小跌。截至5月16日,山西产地,吕梁主焦煤报价1180元/吨,环比持平;古交肥煤报价1090元/吨,环比下跌20元/吨,跌幅1.8%。截至5月16日,河北产地,邯郸主焦煤报价1250元/吨,环比持平。

期货价格大跌。截至5月16日,焦煤期货主力合约报价853元/吨,环比下跌42元/吨,跌幅4.64%;现货报价1180元/吨,环比持平;期货贴水328元/吨,贴水幅度上升。

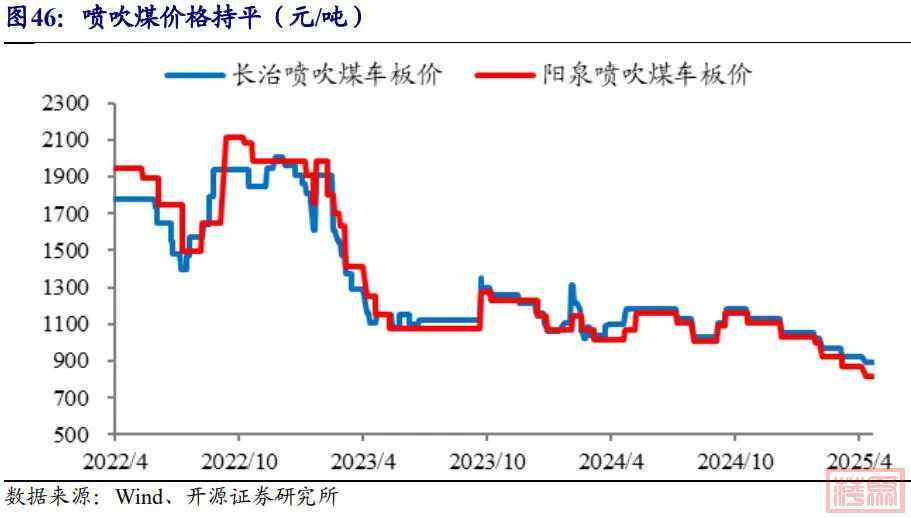

国内喷吹煤价格:喷吹煤价格持平

喷吹煤价格持平。截至5月16日,长治喷吹煤车板价报价890元/吨,环比持平;阳泉喷吹煤车板价报价820元/吨,环比持平。

国际炼焦煤价格:本周海外煤价微涨,中国港口到岸价持平

海外焦煤价格微涨。截至5月15日,峰景矿硬焦煤报价204美元/吨,环比上涨0美元/吨,涨幅0.15%。截至5月15日,京唐港峰景矿硬焦煤报价1781元/吨,环比上涨2元/吨,涨幅0.14%。

中国港口(澳洲产)到岸价持平。截至5月16日,京唐港主焦煤(澳洲含税)报价1446元/吨,环比持平;京唐港主焦煤(俄罗斯含税)报价1164元/吨,环比持平;天津港主焦煤(蒙古含税)报价1390元/吨,环比下跌45元/吨,跌幅3.15%;京唐港主焦煤(山西含税)报价1320元/吨,环比持平;国内山西焦煤价格与澳洲价差(国内-进口)-126元/吨。

焦钢价格:本周焦炭现货价持平,螺纹钢现货价小涨

焦炭现货价持平。截至5月16日,焦炭现货报价1300元/吨,环比持平;焦炭期货主力合约报价1446元/吨,环比下跌33元/吨,跌幅2.2%;期货升水146元/吨,升水幅度下降。

螺纹钢现货价小涨。截至5月16日,螺纹钢现货报价3200元/吨,环比上涨50元/吨,涨幅1.59%;期货主力合约报价3082元/吨,环比上涨30元/吨,涨幅0.98%;期货贴水118元/吨,贴水幅度下降。

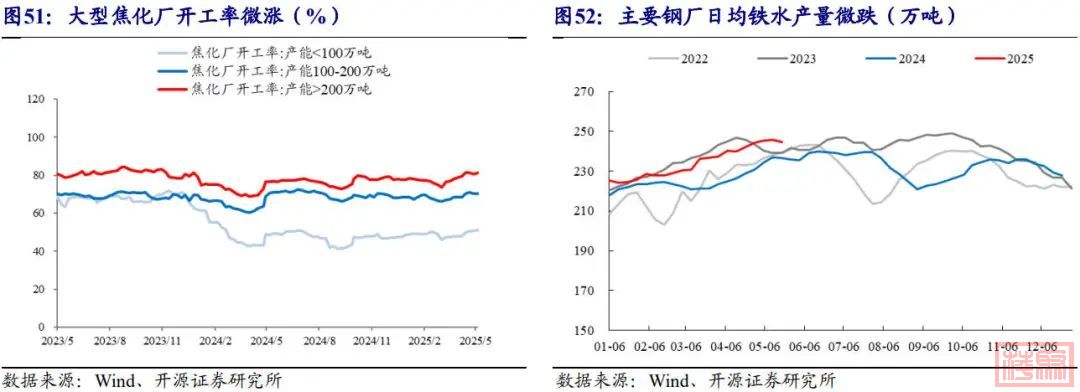

焦钢厂需求:中大型焦化厂开工率微涨,日均铁水产量微跌,钢厂盈利率微涨

大型焦化厂开工率微涨。截至5月16日,焦化厂开工率按产能大小划分情况为:产能小于100万吨为51.21%,环比上涨0.55个百分点;产能100-200万吨为70.33%,环比下跌0.08个百分点;产能大于200万吨为81.18%,环比上涨0.38个百分点。

日均铁水产量微跌。截至5月16日,国内主要钢厂日均铁水产量244.7万吨,周环比下跌1万吨,跌幅0.41%。

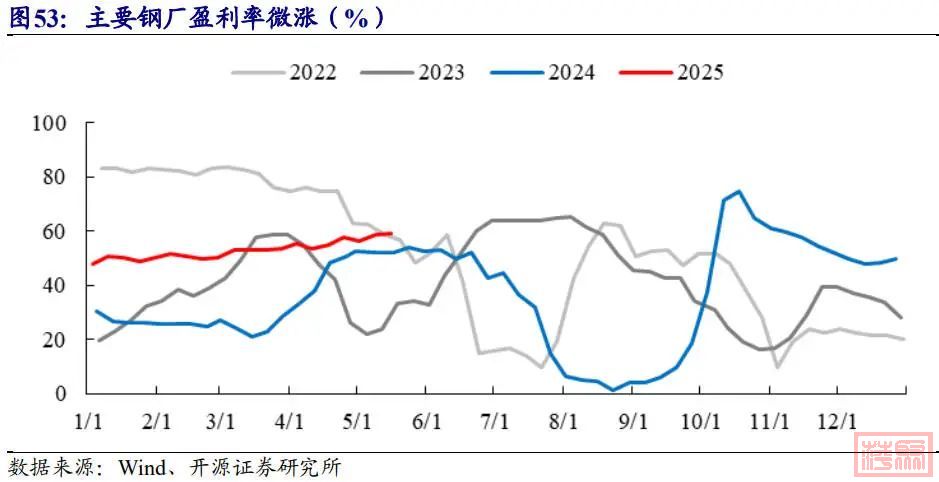

钢厂盈利率微涨。截至5月16日,国内主要钢厂盈利率59.29%,周环比+0.41pct。

炼焦煤库存:独立焦化厂总量小跌,库存可用天数小跌

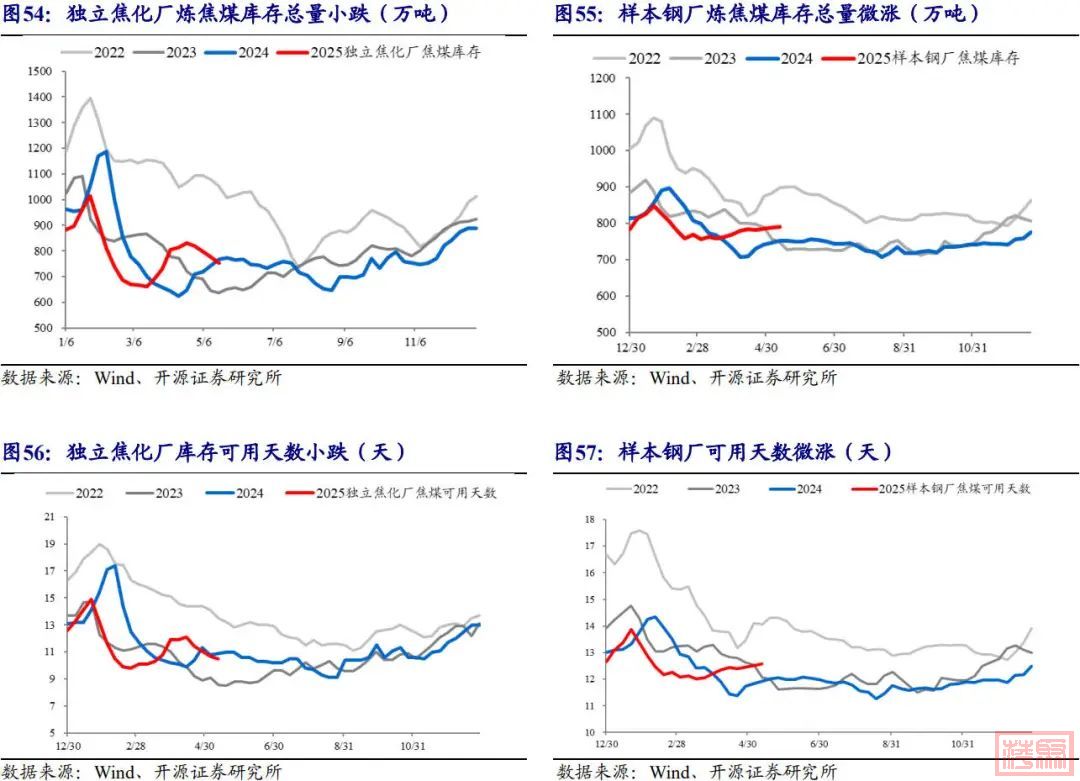

独立焦化厂炼焦煤库存总量小跌,样本钢厂炼焦煤库存总量微涨。截至5月16日,国内独立焦化厂(100家)炼焦煤库存752万吨,环比下跌23万吨,跌幅2.93%;国内样本钢厂(110家)炼焦煤库存791万吨,环比上涨4万吨,涨幅0.46%。

独立焦化厂库存可用天数小跌,样本钢厂可用天数微涨。截至5月16日,独立焦化厂炼焦煤库存可用天数10.5天,环比下跌0.2天,跌幅1.87%;国内样本钢厂(110家)炼焦煤库存可用天数12.58天,环比上涨0.07天,涨幅0.56%。

焦炭库存:国内样本钢厂(110家)焦炭库存总量小跌

焦炭库存总量小跌。截至5月16日,国内样本钢厂(110家)焦炭库存664万吨,环比下跌7.2万吨,跌幅1.08%。

钢铁库存:库存总量微跌

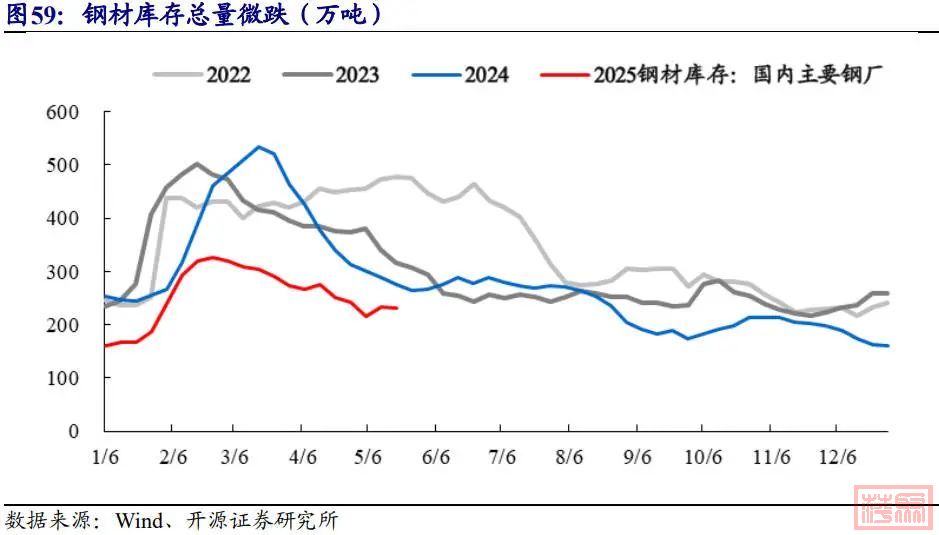

钢材库存总量微跌。截至5月16日,国内主要钢厂钢铁库存232万吨,环比下跌2万吨,跌幅0.78%。

6

无烟煤:晋城无烟煤价格持平,阳泉无烟煤价格持平

国内无烟煤产地价格:晋城持平,阳泉持平

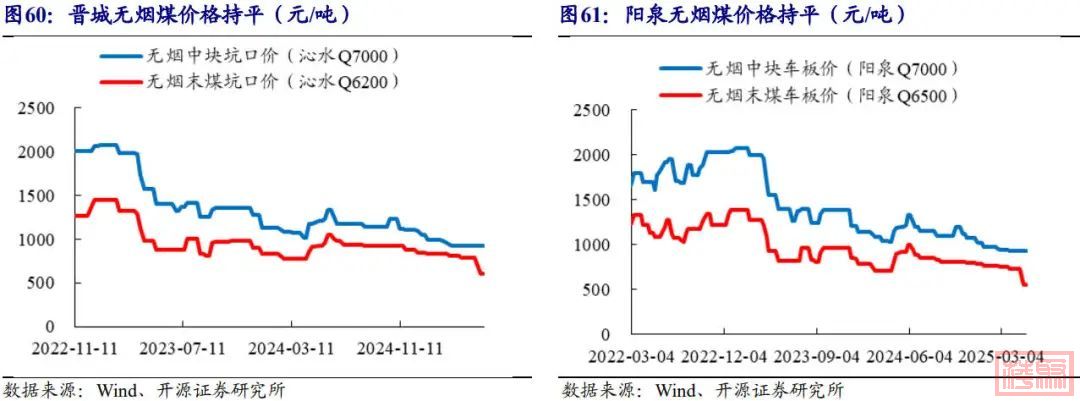

晋城无烟煤价格持平。截至5月16日,晋城沁水Q7000无烟中块坑口报价920元/吨,环比持平;晋城沁水Q6200无烟末煤坑口报价610元/吨,环比持平。

阳泉无烟煤价格持平。截至5月16日,阳泉Q7000无烟中块车板价报价930元/吨,环比持平;阳泉Q6500无烟末煤车板价报价550元/吨,环比持平。

7

公司公告回顾

中国神华:2025年4月份主要运营数据公告。商品煤产量为27.3百万吨,累计109.8百万吨,煤炭销售量为35.6百万吨,累计134.9百万吨。运输部分中,自有铁路运输周转量为26.9十亿吨公里,累计99.4十亿吨公里,黄骅港装船量为19.0百万吨,累计68.7百万吨,天津煤码头装船量为3.9百万吨,累计13.7百万吨,航运货运量为9.3百万吨,累计31.1百万吨,航运周转量为10.9十亿吨海里,累计34.7十亿吨海里。发电部分显示总发电量为14.95十亿千瓦时,累计65.37十亿千瓦时,总售电量为14.10十亿千瓦时,累计61.57十亿千瓦时。煤化工部分中,聚乙烯销售量为32.8千吨,累计124.8千吨,聚丙烯销售量为32.2千吨,累计115.4千吨。

潞安环能:2025年4月主要运营数据公告。2025年4月原煤产量为495万吨,累计1852万吨,而2024年4月原煤产量为475万吨,累计1799万吨。商品煤销量方面,2025年4月为451万吨,累计1638万吨,2024年4月为383万吨,累计1564万吨。

山西焦煤:关于公司副总经理辞职的公告。近日,山西焦煤能源集团股份有限公司(以下简称“公司”)董事会收到李争春先生递交的书面辞职报告,李争春先生因工作变动原因,申请辞去公司副总经理职务。李争春先生辞去上述职务后,不在公司及公司的子公司担任任何职务。截止本公告披露日,李争春先生未持有公司股票。

兖矿能源:关于并购HighfieldResourcesLimited的进展公告。2025年5月12日,高地资源、中国五矿集团有限公司控股子公司青海盐湖工业股份有限公司(“青海盐湖”,深圳证券交易所上市公司)、公司以及EMRCapital(高地资源目前的最大股东和债权人)签署了一份不具约束力的合作意向书(“合作意向书”)。根据合作意向书的内容,青海盐湖拟以3亿美元左右现金认购高地资源发行的普通股,并成为高地资源的最大股东,并在交割时拥有高地资源控制权(“青海盐湖认购交易”)。青海盐湖认购交易完成时,青海盐湖将通过一系列治理安排,包括但不限于任命高地资源董事、主导项目生产运营、合并财务报表等,实现对YancoalCanadaResourcesCo.,Ltd.(即“兖煤加拿大”)、高地资源及其下属索西项目和Muga项目的实际控制。

中煤能源:2025年4月份主要生产经营数据公告。煤炭业务中,商品煤产量在4月份为1105万吨,累计4,440万吨,商品煤销量为2,110万吨,累计8,524万吨,其中自产商品煤销量为1,114万吨,累计4,382万吨。煤化工业务中,聚烯烃部分的聚乙烯产量为6.6万吨,累计25.9万吨,销量为6.5万吨,累计24.3万吨,聚丙烯产量为6.4万吨,累计24.9万吨,销量为6.3万吨,累计24.0万吨。尿素部分的产量为18.1万吨,累计70.9万吨,销量为17.5万吨,累计77.5万吨。甲醇部分的产量为16.6万吨,累计68.0万吨,销量为16.8万吨,累计69.7万吨。硝铵部分的产量为5.3万吨,累计19.2万吨,销量为5.5万吨,累计19.6万吨。煤矿装备业务的煤矿装备产值在4月份为7.9亿元,累计32.1亿元。

昊华能源:关于诉讼进展暨二审(终审)判决结果的公告。法院已出具《民事判决书》((2025)京民终91号),现将二审(终审)判决相关情况公告如下:昊华能源的上诉请求不能成立,应予驳回;一审判决认定事实清楚,适用法律正确,应予维持。依照《中华人民共和国民事诉讼法》第一百七十七条第一款第一项、第一百八十一条之规定,判决如下:驳回上诉,维持原判。二审案件受理费5,469,300元,由北京昊华能源股份有限公司负担(已交纳)。

冀中能源:关于公司股东部分股份解除质押及延长质押期限的公告。股东邯矿集团于2024年5月15日质押给中信建投证券股份有限公司16,010,000股无限售流通股股份,质押期限自2024年5月15日至2025年5月15日,其中10,010,000股于2025年5月13日解除质押,剩余6,000,000股延长质押期限。

8

行业动态

1-4月中国钢材进口量同比下降13.9%。2025年1-4月份,中国钢材进口量累计207.2万吨,同比降13.9%;进口额为34.5亿美元,同比降13.6%。据此测算,1-4月中国钢材进口均价为1665.8美元/吨,同比增0.3%。4月份,中国进口钢材52.2万吨,环比增4.2%,同比降20.7%;进口额为8.8亿美元,环比增3.7%,同比降21.5%;进口均价为1690.0美元/吨,环比降0.5%,同比降1.0%。1-4月份,中国进口铁矿砂及其精矿(铁矿石,下同)3.9亿吨,同比降5.5%。进口额384.2亿美元,同比降23.1%。据此测算,1-4月份铁矿石进口均价为98.9美元/吨,同比降18.6%。4月份,中国铁矿石进口量为1.0亿吨,环比增9.8%,同比增1.3%;进口额101.2亿美元,环比增9.3%,同比降12.2%;4月份铁矿石进口均价为98.1美元/吨,环比降0.4%,同比降13.3%。

4月中国钢材出口量环比增长0.1%。据海关总署公布的最新数据,2025年1-4月份,中国出口钢材3789.1万吨,同比增长8.2%。1-4月份,中国钢材出口额累计266.2亿美元,同比下降3.2%。据此测算,1-4月份中国钢材出口均价为702.6美元/吨,同比下降10.5%。4月份,中国钢材出口量为1046.2万吨,环比增长0.1%;出口额为72.7亿美元,据此测算4月份中国钢材出口均价为694.4美元/吨,环比增长0.1%。

5月底炼焦煤价格或再次面临下行压力。4月,国内炼焦煤价格先涨后跌。月初,安泽低硫主焦精煤、灵石中硫肥精煤、长治贫瘦精煤及甘其毛都口岸蒙古国5号焦原煤价格分别为每吨1290元、1130元、980元和850元。4月上旬,钢材需求表现尚可,铁水产量延续增长态势,同时焦企对焦炭价格有提涨预期,下游补库情绪被带动,各炼焦煤煤种每吨上涨30元至100元不等。4月中下旬,钢焦企业补库节奏放缓,炼焦煤价格震荡走低。4月底,以上各煤种价格分别为每吨1280元、1130元、940元和810元。

5月上旬钢材社会库存降幅略有收窄。5月上旬,21个城市5大品种钢材社会库存850万吨,环比减少35万吨,下降4.0%,库存降幅略有收窄;比年初增加191万吨,上升29.0%;比上年同期减少305万吨,下降26.4%。5月上旬,分地区来看,七大区域钢材社会库存环比除华南地区有所上升外,其他地区均有不同程度下降,其中华东为库存减量最大地区,西北为降幅最大地区。

5月上旬全国流通市场钢材价格多数下跌。国家统计局数据显示,2025年5月上旬,全国流通市场钢材价格多呈现下降。具体如下:螺纹钢(Φ20mm,HRB400E)价格为3187.0元/吨,较上期(4月下旬,下同)下降6.3元/吨,降幅0.2%,而上期为涨幅0.9%。线材(Φ8-10mm,HPB300)价格3354.9元/吨,较上期下降3.4元/吨,降幅0.1%,而上期为涨幅1.0%。普通中板(20mm,Q235)价格3547.4元/吨,较上期下降1.4元/吨,降幅0.04%,而上期为涨幅0.5%。热轧普通板卷(4.75-11.5mm,Q235)价格3299.5元/吨,较上期下降10.7元/吨,降幅0.3%,而上期为涨幅0.1%。无缝钢管(219*6,20#)价格4151.3元/吨,较上期上涨7.7元/吨,涨幅0.2%,而上期为降幅0.3%。角钢(5#)价格3498.9元/吨,较上期下降4.8元/吨,降幅0.1%,较上期收窄0.4个百分点。

统计局:5月上旬全国煤炭价格涨跌平互现。国家统计局公布的数据显示,5月上旬,全国煤炭价格维持涨跌平互现。各煤种具体价格变化情况如下:无烟煤(洗中块,挥发份≤8%)价格965.0元/吨,较上期上涨5.0元/吨,涨幅0.5%。普通混煤(山西粉煤与块煤的混合煤,热值4500大卡)价格506.8元/吨,较上期下跌13.8元/吨,跌幅2.7%。山西大混(质量较好的混煤,热值5000大卡)价格为571.2元/吨,较上期下跌17.4元/吨,跌幅3.0%。山西优混(优质的混煤,热值5500大卡)价格为651.4元/吨,较上期下跌14.9元/吨,跌幅2.2%。大同混煤(大同产混煤,热值5800大卡)价格为686.8元/吨,较上期下跌15.8元/吨,跌幅2.3%。

5月上旬重点钢企钢材库存量环比增长5.0%。2025年5月上旬,重点统计钢铁企业(以下简称“重点企业”)钢材库存量1606万吨,环比上一旬增加77万吨,增长5.0%;比年初增加369万吨,增长29.8%;比上月同旬增加2万吨,增长0.1%;比去年同旬减少22万吨,下降1.4%,比前年同旬减少155万吨,下降8.8%

商务部:上周全国煤炭价格略有下降。据商务部市场运行监测系统显示,5月5日至11日,全国煤炭价格略有下降,其中动力煤、二号无烟块煤、炼焦煤每吨770元、1177元和980元,分别下降0.3%、0.1%和0.1%。钢材价格略有回落,其中螺纹钢、高速线材、热轧带钢每吨3462元、3670元和3599元,分别下降0.3%、0.2%和0.1%。

5月上旬重点钢企粗钢日产环比增长0.2%。2025年5月上旬,重点统计钢铁企业共生产粗钢2205万吨,平均日产220.5万吨,日产环比增长0.2%;生铁1990万吨,平均日产199.0万吨,日产环比增长1.6%;钢材2083万吨,平均日产208.3万吨,日产环比下降8.4%。据此估算,本旬全国日产粗钢280万吨、环比增长0.2%(见图1),日产生铁240万吨、环比增长1.6%,日产钢材412万吨、环比下降1.0%。

END

【开源证券 · 能源建材团队】

张绪成 13511050600

胡宝莹 15900750901

丁文宇 13611957703

刘天文 18811321533

张绪成,开源证券能源建材行业首席分析师,清华大学化工系学士&硕士,历任中国五矿集团战略投资部、中信建投证券、中泰证券高级分析师,具有丰富的大宗商品研究经验。曾作为团队核心成员,获得2016/2017年新财富煤炭开采行业最佳分析师第二名团队,2019年新财富能源开采行业最佳分析师第四名团队,2018年IAMAC中国保险业最受欢迎卖方分析师煤炭行业第二名团队,以及连续多年水晶球、金牛奖最佳分析师团队。2020年亲自组建团队以来,获得2022-2023年新财富能源开采行业最佳分析师入围,2022年金牛奖第2名,2020-2022年Wind金牌分析师煤炭行业第一名、石化行业第五名、第四名;2021/2023年21世纪金牌分析师能源开采行业第5名/第2名;2023年上证最佳分析师能源行业第3名;第2021新浪财经金麒麟石化行业新锐分析师;2021年水晶球石化行业入围等。

执业证书编号:S0790520020003。

胡宝莹,开源证券能源建材行业研究员,复旦大学金融硕士。

从业证书编号:S0790123120024。

丁文宇,开源证券能源建材行业研究员,中央财经大学硕士。

从业证书编号:S0790124060033。

刘天文,开源证券能源建材行业研究员,上海交通大学材料科学硕士。

执业证书编号:S0790523110001。

特别声明:

《证券期货投资者适当性管理办法》于2017年7月1日起正式实施。通过微信形式制作的本资料仅面向开源证券客户中的金融机构专业投资者,请勿对本资料进行任何形式的转发行为。若您并非开源证券客户中的金融机构专业投资者,为保证服务质量、控制投资风险,请勿订阅、接收或使用本订阅号中的信息。本资料难以设置访问权限,若给您造成不便,还请见谅!感谢您给予的理解和配合。若有任何疑问,请与我们联系。

免责声明:

开源证券股份有限公司是经中国证监会批准设立的证券经营机构,具备证券投资咨询业务资格。

本报告仅供开源证券股份有限公司(以下简称“本公司”)的客户使用。本公司不会因接收人收到本报告而视其为客户。本报告是发送给开源证券客户的,属于商业秘密材料,只有开源证券客户才能参考或使用,如接收人并非开源证券客户,请及时退回并删除。

本报告是基于本公司认为可靠的已公开信息,但本公司不保证该等信息的准确性或完整性。本报告所载的资料、工具、意见及推测只提供给客户作参考之用,并非作为或被视为出售或购买证券或其他金融工具的邀请或向人做出邀请。本报告所载的资料、意见及推测仅反映本公司于发布本报告当日的判断,本报告所指的证券或投资标的的价格、价值及投资收入可能会波动。在不同时期,本公司可发出与本报告所载资料、意见及推测不一致的报告。客户应当考虑到本公司可能存在可能影响本报告客观性的利益冲突,不应视本报告为做出投资决策的唯一因素。本报告中所指的投资及服务可能不适合个别客户,不构成客户私人咨询建议。本公司未确保本报告充分考虑到个别客户特殊的投资目标、财务状况或需要。本公司建议客户应考虑本报告的任何意见或建议是否符合其特定状况,以及(若有必要)咨询独立投资顾问。在任何情况下,本报告中的信息或所表述的意见并不构成对任何人的投资建议。在任何情况下,本公司不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任。若本报告的接收人非本公司的客户,应在基于本报告做出任何投资决定或就本报告要求任何解释前咨询独立投资顾问。

本报告可能附带其它网站的地址或超级链接,对于可能涉及的开源证券网站以外的地址或超级链接,开源证券不对其内容负责。本报告提供这些地址或超级链接的目的纯粹是为了客户使用方便,链接网站的内容不构成本报告的任何部分,客户需自行承担浏览这些网站的费用或风险。

开源证券在法律允许的情况下可参与、投资或持有本报告涉及的证券或进行证券交易,或向本报告涉及的公司提供或争取提供包括投资银行业务在内的服务或业务支持。开源证券可能与本报告涉及的公司之间存在业务关系,并无需事先或在获得业务关系后通知客户。

本报告的版权归本公司所有。本公司对本报告保留一切权利。除非另有书面显示,否则本报告中的所有材料的版权均属本公司。未经本公司事先书面授权,本报告的任何部分均不得以任何方式制作任何形式的拷贝、复印件或复制品,或再次分发给任何其他人,或以任何侵犯本公司版权的其他方式使用。所有本报告中使用的商标、服务标记及标记均为本公司的商标、服务标记及标记。

END |

|